Hast du dich schonmal gefragt: Warum scheinen fast alle Rentenversicherungen „Testsieger“ zu sein? Der Beitrag deckt auf, warum die Hochglanz-Versprechen oft trügen und wie Anbieter durch unterschiedliche Kostenstrukturen die Vergleichbarkeit erschweren. Die Effektivkostenquote ist ein wichtiges Werkzeug, um endlich den Überblick zu behalten. Sie zeigt, wie stark Abschluss-, Verwaltungs- und Fondskosten die Rendite schmälern können. Doch Vorsicht: Die Quote ist nur ein Teil der Wahrheit! Lerne, welche Kosten in der Rentenphase verborgen sind, wie unterschiedliche Renditeannahmen die Quote verzerren und warum du nie blind auf Prozentzahlen vertrauen solltest. Klick jetzt, um zu erfahren, wie du deine Altersvorsorge vor Kostenfallen schützt.

bamboo finance blog

Wie Versicherer dein Geld anlegen – So funktioniert die Kapitalanlage bei Versicherungen

Was mit deinen Beiträgen passiert – und wie du mehr daraus machst

In diesem Beitrag zeigen wir dir…

…wie Versicherer deine Beiträge anlegen – und warum der Erfolg dieser Kapitalanlage entscheidend für deine spätere Rente ist. Egal, ob du eine klassische Rentenversicherung, eine Fondspolice oder eine private Krankenversicherung abgeschlossen hast: Ein Großteil deines Guthabens landet früher oder später im sogenannten Sicherungsvermögen deines Versicherers.

Wir erläutern:

- welche gesetzlichen Vorschriften für die Kapitalanlage gelten,

- wie dein Geld über Jahrzehnte sicher und nachhaltig investiert wird,

- warum Größe und Stabilität des Versicherers dabei eine wichtige Rolle spielen,

- und weshalb es sinnvoll ist, mehrere Vorsorgeprodukte clever zu kombinieren.

Erfahre, wie Versicherer dein Geld

sicher und nachhaltig investieren – und wie du deine

Altersvorsorge mit ETFs optimieren kannst.

Von Londons Abwassertunnel bis zur Energiewende: Warum du mit deiner Rentenversicherung in Großprojekte investierst

Hast du dich schonmal gefragt, was mit den Beiträgen für deine Rentenversicherung ganz genau passiert? Wie Versicherer dein Geld im Detail anlegen und warum das darüber entscheidet, ob du später 300 € oder 500 € Rente bekommst?

Auch wenn du eine fondsgebundene Rentenversicherung (Fondspolice) abgeschlossen hast, bei der deine Beiträge zu nahe 100% in Fonds bzw. ETFs investiert werden, sieht deine Police wahrscheinlich vor, dass das Vertragsguthaben zum Rentenbeginn in das sogenannte Sicherungsvermögen deines Versicherers umgeschichtet wird.

Wie die Kapitalanlage im Sicherungsvermögen funktioniert und warum es sein kann, dass du geholfen hast den Londoner Abwassertunnel mitzufinanzieren, möchten wir in diesem Beitrag aufzeigen.

Was ist das Sicherungsvermögen?

Das Sicherungsvermögen, auch Deckungsstock genannt, wird von der Versicherungsgesellschaft verwaltet, um die Zahlungsverpflichtungen gegenüber ihrer Versicherten sicherzustellen. Es wird getrennt vom übrigen Vermögen behandelt und unterliegt strengen gesetzlichen Vorschriften. Die Kapitalanlage kann z.B. in Staats- und Unternehmensanleihen, Immobilien, Hypothekendarlehen, Beteiligungen, Investmentfonds und in begrenztem Umfang auch in Aktien erfolgen.

Strenge Regeln für deine Rentenversicherung: So sicher müssen Versicherer investieren

Versicherer unterliegen in Deutschland der Anlageverordnung (AnlV). Diese Vorschrift regelt im Detail, wie die Beiträge der Versicherten investiert werden dürfen. Das primäre Ziel ist eine stabile, sichere Kapitalanlage, die auch in schwierigen Marktphasen die garantierten Renten und Rückerstattungen ermöglicht. Ganz bewusst wird auf das letzte Quäntchen Rendite verzichtet – um deine spätere Rente verlässlich auszahlen zu können.

Übergeordnet muss eine Versicherungsgesellschaft eine Reihe an Gesetzen einhalten und Vorschriften erfüllen, damit ihr der Versicherungsbetrieb überhaupt gestattet wird. Die Sicherheit der Kundengelder, auch in Krisenzeiten, hat immer oberste Priorität. Und das ist gut für dich und deine Rente.

Deine Rente soll auch in Krisenzeiten sicher sein!

Durch die EU-Richtlinie Solvency I müssen die Gesellschaften einen bestimmten Prozentsatz ihrer Kapitalanlagen als freies, nicht risikobasiert angelegtes Eigenkapital sozusagen allzeit bereit halten. Das schafft Sicherheit für die nächste Wirtschaftskrise.

Nach der sich anschließenden Richtlinie Solvency II werden die Kapitalanlagen der Versicherer bewertet und gewichtet, woraus sich wieder die Höhe des Mindest-Eigenkapitals zusammensetzt. Möchte ein Versicherer bspw. in Aktien investieren, muss er ungleich mehr Eigenkapital zurückhalten, als wenn er in Anleihen investieren würde.

Deswegen liegt die Aktienquote des Sicherungsvermögens vergleichsweise gering bei nicht mal 10 Prozent. Viel wichtiger ist dem Gesetzgeber, dass Rentenverpflichtungen jederzeit und in vollem Umfang bedient werden können.

Deine Rente soll nachhaltig sein!

Neben den klassischen Anlagevorschriften gewinnen Nachhaltigkeitsvorschriften zunehmend an Bedeutung. Die Investitionen der Versicherer sollen nicht nur ökonomische, sondern auch ökologische und soziale Aspekte berücksichtigen. Versicherungsunternehmen sind verpflichtet, Umwelt-, Sozial- und Governance-Kriterien (ESG) in ihre Kapitalanlageentscheidungen einzubeziehen.

Deine Rente ist wichtig!

Es ist wichtig und richtig, dass es derart weitreichende Vorschriften gibt, die die Pensionen und Renten von uns allen vor der nächsten Finanzkrise schützen sollen. „Mit der Rente ist nicht zu spaßen“ hieß es doch mal. „Wer Sicherheit möchte, muss auf Rendite verzichten,“ könnte man entgegnen und es ist schwer, eindeutig Partei für die eine oder andere Seite zu ergreifen, weil beide Recht haben.

Was bedeutet ESG?

Die Abkürzung ESG steht für Environmental, Social and Governance – also Umwelt, Soziales und gute Unternehmensführung. Diese drei Kriterien helfen dabei, die Nachhaltigkeit und ethische Qualität einer Kapitalanlage zu bewerten.

Environmental (Umwelt):

Berücksichtigt z. B. CO₂-Ausstoß, Energieverbrauch, Wassermanagement und den Schutz von Biodiversität.

Social (Soziales):

Bezieht sich auf Arbeitsbedingungen, Menschenrechte, Diversität oder den Umgang mit Lieferanten.

Governance (Unternehmensführung):

Bewertet Aspekte wie Transparenz, Korruptionsvermeidung oder die Unabhängigkeit von Aufsichtsräten.

Versicherer sind verpflichtet, diese Kriterien bei ihren Investitionen zunehmend zu berücksichtigen – nicht nur aus Überzeugung, sondern auch aufgrund gesetzlicher Vorgaben wie der Offenlegungsverordnung (EU) oder der Nachhaltigkeitspräferenzabfrage nach IDD. Ziel ist es, das Kapital von Kunden so zu investieren, dass es langfristig Ertrag bringt – und gleichzeitig zur Lösung gesellschaftlicher Herausforderungen beiträgt.

Unser Tipp:

Viele Versicherer veröffentlichen nachhaltige Investitionsberichte. Wie nachhaltig tatsächlich investiert wird, kannst du zusätzlich auf der Nachhaltigkeitsseite deines Versicherers sehen.

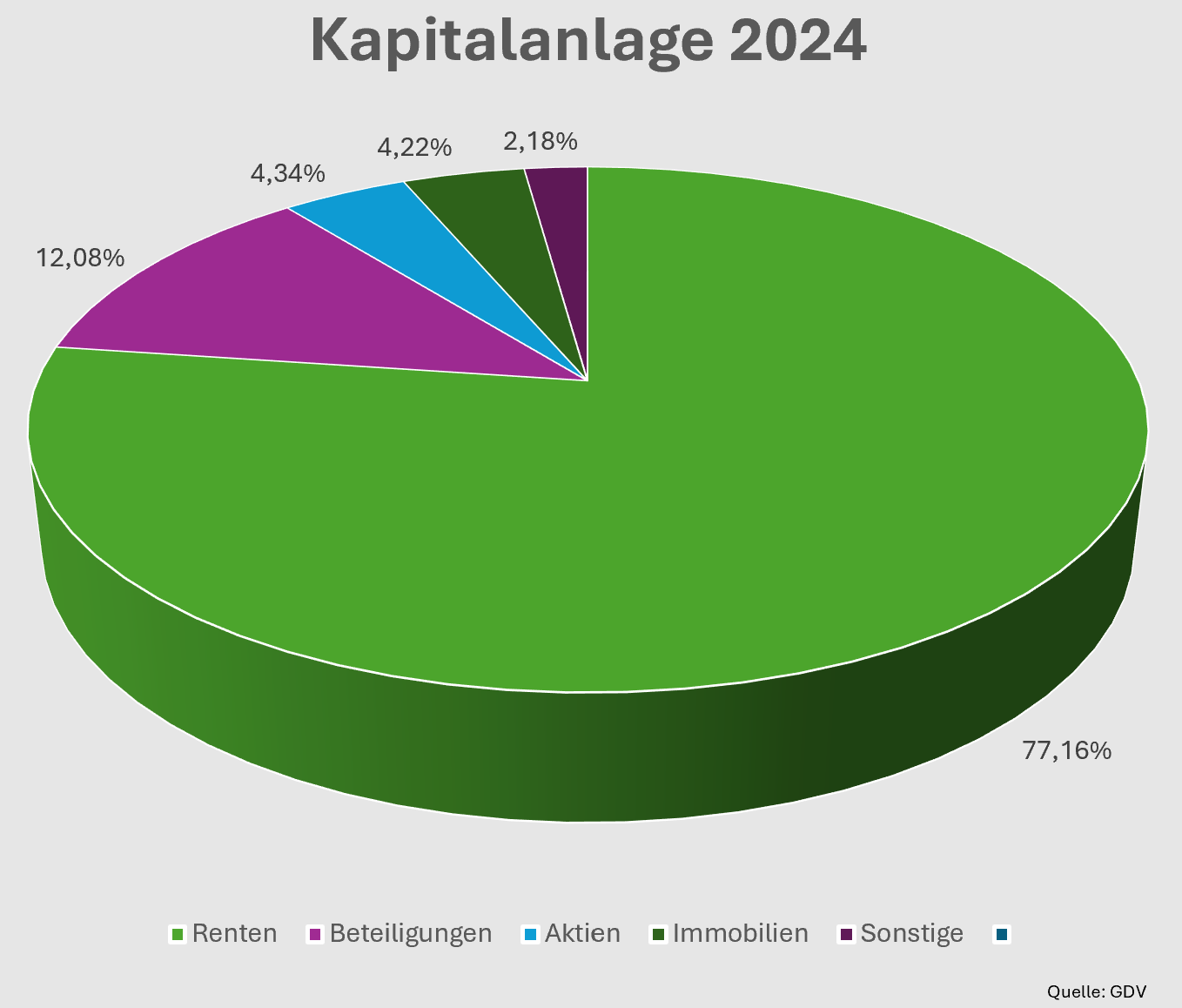

Rentenversicherung: So legen die Versicherer dein Kapital an

Das Sicherungsvermögen von Lebens- und Krankenversicherern wird überwiegend in sichere, stabile Anlageklassen investiert – und das aus gutem Grund. Rund 80 bis 90 Prozent entfallen auf festverzinsliche Wertpapiere wie Staats- und Unternehmensanleihen mit hoher Bonität. Weitere Anteile verteilen sich auf Immobilien (etwa 5 bis 10 Prozent) sowie in kleinerem Umfang auf Aktien.

Ziel dieser konservativen Strategie ist es, deine Beiträge über Jahrzehnte hinweg so anzulegen, dass dir am Ende eine verlässliche Rente ausgezahlt werden kann – unabhängig von Kursschwankungen oder Wirtschaftskrisen. Je größer das Sicherungsvermögen eines Versicherers, desto besser kann er innerhalb dieses engen Rahmens auch in attraktive Großprojekte, wie Infrastruktur oder erneuerbare Energien investieren.

Verteilung des Sicherungsvermögens der Lebensversicherungsunternehmen 2024

Warum bei deiner Rentenversicherung Größe zählt

Je größer das Kapitalvolumen eines Versicherers, desto größer sind die Möglichkeiten bei der Kapitalanlage. Mit Milliarden im Hintergrund können große Konzerne auch langfristige, renditestarke Projekte finanzieren, die kleineren Versicherern vielleicht verschlossen bleiben. Insbesondere Infrastrukturprojekte, wie Straßen- und Brückenbau, Schaffung neuer Kommunikationsinfrastruktur oder Installation von erneuerbaren Energien, erfüllen die sicherheitsrechtlichen Vorschriften und versprechen gleichzeitig eine stetig konstante Rendite.

Erst kürzlich ist der 25 Kilometer lange und sich unterhalb Londons befindende "Thames Tideway Tunnel“ in Betrieb genommen worden. Dieser Abwassertunnel soll verhindern, dass jährlich Millionen Tonnen an ungeklärtem Abwasser in den Unterlauf der Themse fließen. Ein Konsortium erwarb dieses Projekt vor rund zehn Jahren, unter anderem mit dem Kapital deutscher Rentenversicherungen.

Das Investitionsvolumen betrugt ungefähr 5,4 Milliarden Euro und das Projekt ist auf 120 Jahre ausgelegt. An diesen Dimensionen wird deutlich, wie langfristig gedacht eine Kapitalanlage für die Altersvorsorge sein sollte und um welche Summen es eigentlich geht.

Große Versicherer können mit deinem Beitrag in substanzielle und nachhaltige Projekte investieren – mit solider Rendite, geringer Volatilität und sehr langen Laufzeiten. Umgekehrt investieren kleinere Versicherer, vielleicht mehr in regionale Projekte vor deiner Haustüre.

Von Infrastruktur bis ETF: Wie du bei deiner Altersvorsorge doppelt profitierst

Mit der Wahl deiner Rentenversicherung triffst du somit nicht nur eine Entscheidung darüber, welcher Tarif dir besser gefällt, sondern auch darüber, welchem Versicherer du dein Geld anvertraust. Du triffst deine heutige Entscheidung nicht für heute, sondern erst für morgen. Vielleicht ist für dich selbstverständlich, dass dein Geld nicht in „dunkle“ Industrien, wie Atom oder Öl, investiert wird. Darüber hinaus soll es soziale und nachhaltige Projekte fördern - ob Abwasserprojekte, Solarparks oder Bahnnetze.

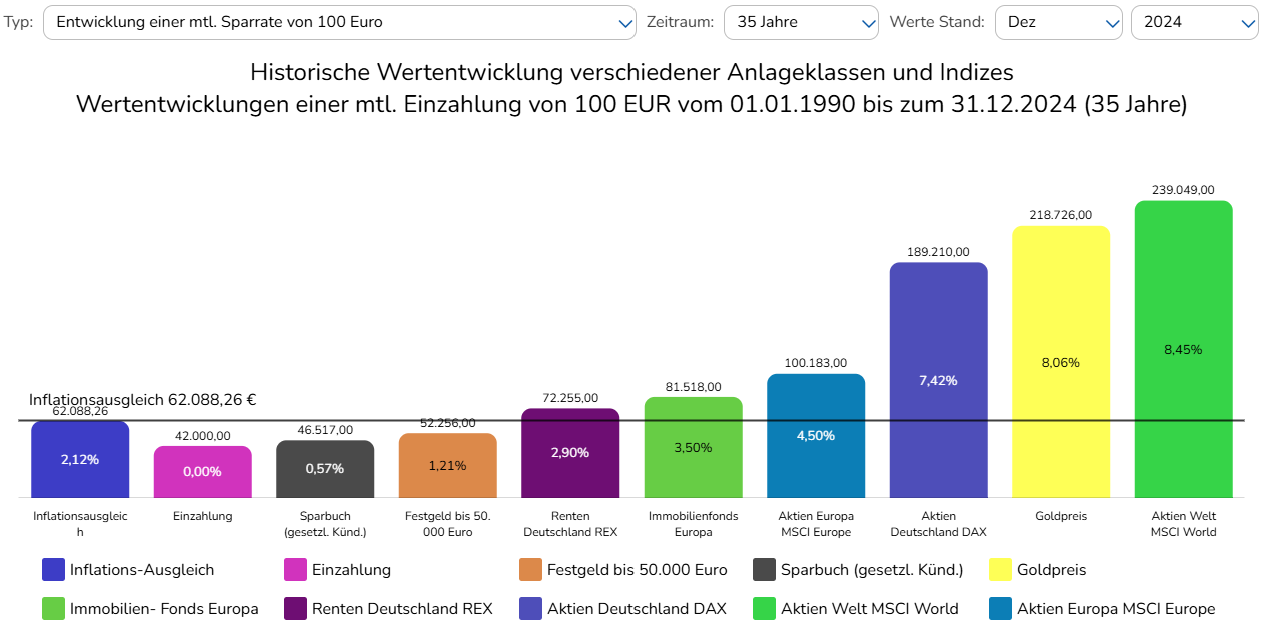

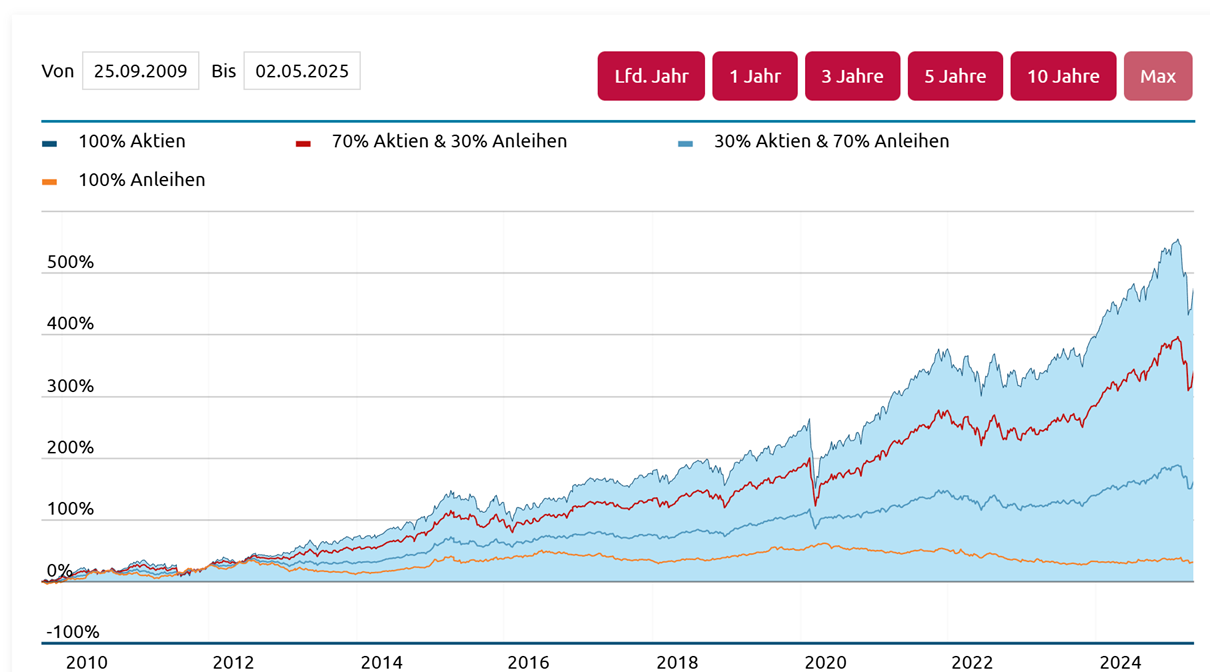

Unterm Strich soll sich aus deinem Kapital etwas Großes entwickeln. Der Aktienanteil des Sicherungsvermögens ist gesetzlich sogar gedeckelt. Damit verpufft in vielen klassischen Produkten die Chance auf langfristig hohe Renditen. Fondspolicen, deren Beiträge in ETF investiert und erst zum Rentenbeginn in das Sicherungsvermögen umgeschichtet werden, versprechen zumindest während der Ansparphase höhere Renditen.

Eine sicherere Anlage des Guthabens ab Rentenbeginn wird von vielen sogar bevorzugt. Durch große Investitionen werden von den Versicherungsunternehmen dennoch Renditen oberhalb der durchschnittlichen Inflation erwirtschaftet.

Dennoch ist es, insbesondere für junge Menschen, oft ratsamer bis zum Rentenbeginn nicht auf klassische sondern auf fondsgebundene Produkte zu setzen, weil die Renditewahrscheinlichkeit deutlich höher ist.

So hat sich ein Sparplan in den letzten 35 Jahren entwickelt

Und denk an dein Kind!

Früh starten lohnt sich - mit der 99/1-Fondspolice für volle Kontrolle

Wenn du heute für dein Kind eine Fondspolice einrichtest, kannst du mit kleinen Beträgen tatsächlich Berge versetzen. Die irrsinnig lange Laufzeit und der damit verbundene Zinseszinseffekt machen es möglich!

Nehmen wir doch einfach mal wirklich an, dass ein Vater seinem Sohn zur Einschulung vor 60 Jahren einen Sparplan in den oben dargestellten MSCI World Index geschenkt und dieser jährlich 8,45 % gebracht hätte, Dann wäre Sohnemann heute Millionär!

- Über die gesamte Laufzeit gesehen, sinken die Effektivkosten pro Jahr deutlich, je länger der Vertrag läuft.

- Und im Gegensatz zu einem Depot, auf das dein Kind mit 18 uneingeschränkt zugreifen kann, bleibst du bei einer Fondspolice mit der sogenannten 99/1-Regelung Mitentscheider: Ohne deine Unterschrift geht nichts! So bleibt das Kapital geschützt – bis dein Kind reif genug ist, damit verantwortungsvoll umzugehen.

Wichtig für deine Altersvorsorge: Die Balance zwischen Rendite und Sicherheit

Um die für dich richtige Balance zwischen Renditechance und Kapitalsicherheit einstellen zu können, bedarf es eines weiteren Produkts. Zum Beispiel: Eine moderne Nettopolice kann während der Ansparphase bis zu 100 % in weltweit gestreute Aktien-ETFs investieren – also genau in jene Märkte, die historisch die höchsten Renditen geliefert haben.

Und in der Rentenphase? Statt Umschichtung ins Sicherungsvermögen lässt sich das Kapital in risikoärmere Fonds umschichten – flexibel und transparent. Die Entscheidung müsstest du aber auch nicht heute treffen, sondern erst zum Rentenbeginn.

Und schon ergibt sich für dich ein erstes kleines Altersvorsorgekonzept, bestehend aus zwei Produkten:

- Ein mehr auf Sicherung deiner Altersrente bedachter Baustein und

- ein zweiter flexibler und mehr auf Rendite ausgelegter und

- beide ergänzen sich auch noch gegenseitig, so dass du mehr Flexibilität in dein Altersvorsorgekonzept bekommst.

Beide Produkte bieten dir vielleicht auch die Wahloption, ob du das Kapital am Ende verrenten oder doch auf einmal auszahlen lässt.

Du kannst darüber hinaus entscheiden, wie viel du bei welcher Police zusätzlich einzahlst – einen Gehaltsbonus oder das Kommunionsgeld etwa.

Bei beiden Verträgen kannst du den Monatsbeitrag verändern und beide kannst du früher als zu deinem 67. Lebensjahr aktivieren oder sie auch noch verschieben, so dass das Vertragsguthaben länger für dich arbeiten kann.

Sogar das Vererben deiner Fondspolice wäre denkbar.

Noch stärker wird dein Vorsorgekonzept, wenn du zusätzlich staatliche Förderungen nutzt: Ob die betriebliche Altersvorsorge mit Sozialabgaben-Ersparnis oder die Basisrente mit Steuervorteilen – jede Variante bringt eigene Chancen mit sich, die du überprüft wissen solltest.

Eine klug aufeinander abgestimmte Kombination der Optionen, verspricht dir die maximale Förderung bei größter Flexibilität.

So beeinflusst die Kapitalanlage das Ergebnis deiner Rentenversicherung

Die Empfehlung für deine Rentenversicherung?

Du hast gemerkt, dass es doch schon einige Variablen bei der Auswahl einer Rentenversicherung zu berücksichtigen gibt und die Zahl der Angebote schier unbegrenzt zu sein scheint. An dieser Stelle braucht es ganz einfach professionelle Unterstützung.

Denn ganz ehrlich: Wirst du in deiner Freizeit herausfinden, ob dein Versicherer lieber Glasfasernetze oder Autobahnen finanziert? Oder ob dein Vertrag am Ende doch eine fondsgebundene Verrentung vorsieht? Wirst du Nachhaltigkeitsberichte lesen, Geschäftsberichte vergleichen oder jede Tarifoption durchrechnen?

Wahrscheinlich nicht. Und das ist auch völlig in Ordnung.

Denn dafür gibt es Finanzberater wie uns. Gemeinsam analysieren wir deine bestehende Vorsorge, zeigen dir ergänzende Lösungen auf und entwickeln eine Strategie, die wirklich zu dir passt – mit Weitblick, Zahlenverständnis und klarer Struktur.

Lust auf eine konzeptionelle Altersvorsorge? Dann buche jetzt dein kostenloses Erstgespräch.

Bis dahin, bleibe kritisch!

Dein Alex Kukovic

Über den Autor:

Alexander ist seit 2006 als Berater für Privatkunden in der Versicherungsbranche tätig. Der studierte Versicherungsmakler (Abschluss im Versicherungswesen an der Fachhochschule Köln) gilt als Experte in den Bereichen Arbeitskraftabsicherung, private Krankenversicherung sowie Altersvorsorge.

Sein Leitspruch "Amat victoria curam" – übersetzt als "Der Sieg liebt die Vorbereitung" – bildet das Fundament seiner Arbeit. Alexander legt besonderen Wert darauf, dass seine Mandanten die von ihm empfohlenen Versicherungen vollumfänglich verstehen. Dabei verfolgt er einen strukturierten und konzeptionellen Ansatz, um eine umfassende Vorbereitung sicherzustellen.